加速金属3D打印和高速挤出技术开发!Essentium将SPAC上市

时间:2021-12-05 08:48 来源:南极熊 作者:admin 阅读:次

导读:2021年眼看就要到了最后一个月,又有一家3D打印公司准备借壳上市了!

工业3D打印机制造商Essentium计划通过与特殊用途收购公司 (SPAC) Atlantic

Coastal

Acquisition合并上市。据了解,交易将于2022年第一季度末完成,两家公司将合并为一家价值约9.74亿美元(约62.11亿人民币)的合资企业,并将在纳斯达克上市,股票代码为“ADTV”。交易预计将为企业筹集3.46亿美元(约23.21亿人民币),这些收益将主要用于有机增长。

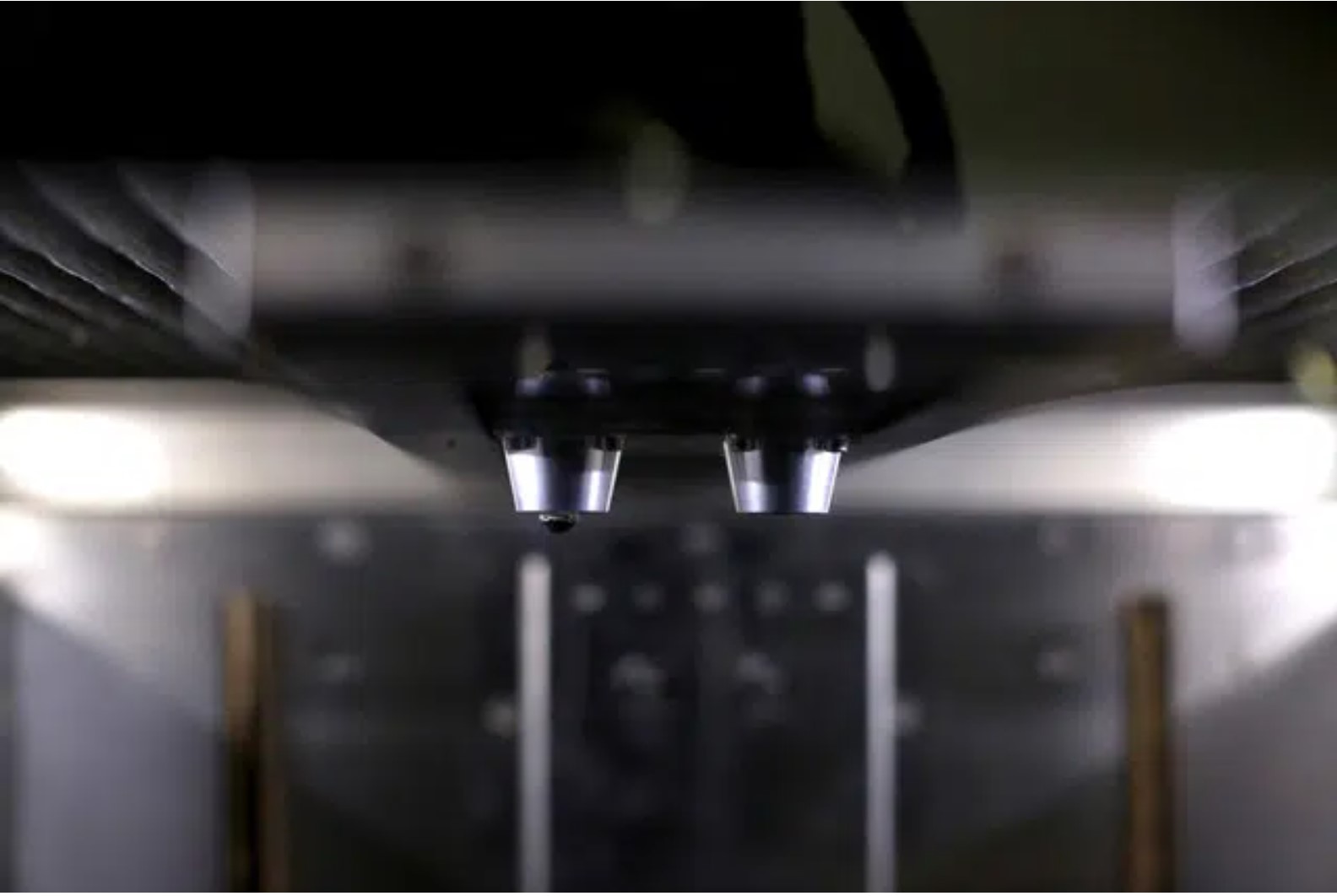

△双挤出头3D打印机

高速挤出技术

Essentium在2018年推出旗舰高速挤出(HSE)

技术,旨在解决传统FFF系统的速度和强度缺陷。该公司声称HSE打印机速度比普通机器快了5-15倍,还配备内置摄像头,能提供更快的数据流,让用户可以高精度地监控打印过程。在过去三年中,Essentium稳步扩展平台,并与巴斯夫和materialise合作推出开放式高速3D打印模型。又与LEHVOSS共同制造新PEEK和尼龙系列,以及一批新的具有航空航天、电子和国防潜力的高性能长丝。

△HSE 280i HT。照片来自Essentium

2021年,该公司还扩大了产品组合,并在Formnext 2021推出了HSE 240T,与HSE 180系列和HSE 280I HT共同作为销售重点,为中小企业工厂提供高效、快速的生产。Essentium将HSE作为主要优势之一,在SPAC合并之后该公司将增加扩展平台“分布式生产能力”所需的资金。

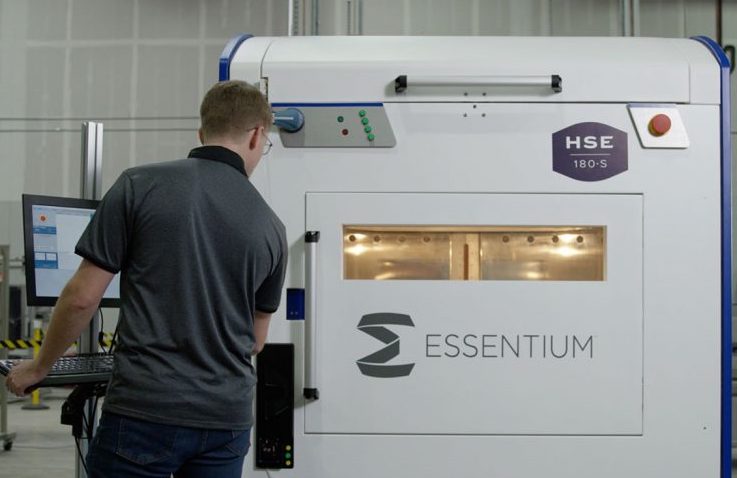

△Essentium的HSE 180-S 3D打印机。 照片来自Essentium。

Essentium首席执行官Blake Teipel表示,贸易失衡和疫情等障碍不断升级,正在加剧现有全球供应链模式中的基本赤字。Essentium正在努力为新的制造模式提供长期、可持续的解决方案来正面应对这些全球挑战。

△Essentium的HSE 280i HT 3D打印机。图片由Essentium提供。

开发金属系统

Essentium目前通过全球机床、夹具、固定装置和热塑性塑料产品以及相关国防部应用的商业和关键用例,为价值2090亿美元的TAM提供服务。其客户群包括美国国防部、Lockheed Martin、福特汽车公司,以及其他航空航天和国防、政府和蓝筹工业客户。涉及领域跨聚合物和金属系统的工艺、材料等IP组合,拥有150多项专利。

△在PEKK中3D打印的工业零件。照片来自Essentium

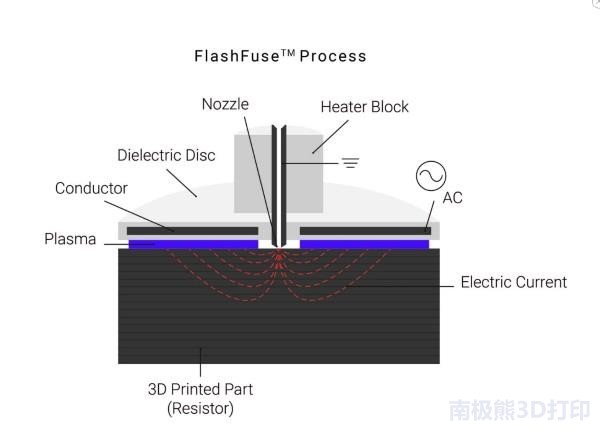

该公司还声称拥有一支具有材料科学和供应链背景的管理团队,能够继续在聚合物和复合材料之外进行创新,包括FlashFuse技术。据悉,Essentium目前正在开发一套金属增材制造系统,为结构完整性应用提供独特的冶金和先进的微观结构。Essentium对金属3D打印和数字制造计划的新投资预计将为总价值3180亿美元的TAM创造增量市场机会。

△FlashFuse技术

9.74亿美元IPO

Atlantic Coastal与Essentium在假设股东没有赎回的情况对即将成立的公司估值为每股10.00美元。鉴于Essentium预计到2023年将产生2.12亿美元(约13.52亿人民币)的收入,这笔交易对股东来说是有利的,因为合并后的公司预计价值将达到该金额的4.6倍。一旦交易完成,两家公司股东将把股权转入新公司,Essentium的支持者将保留64%的股份,而Atlantic Coastal将继承36%股份。

△Essentium

对于寻求赎回权的股东,该公司和Atalaya附属公司ACM ARRT VII C

LLC已同意联合要约收购。在有限制的情况下,该协议将使Atalaya购买投标的前1000万股,而Atlantic

Coastal承诺购买其余股份。如果交易在未来两年内终止,Atlantic

Coastal也同意以赎回价购买Atalaya收购的股份,增加了交易的稳定性。

△AtlanticCoastal

在资金方面,假设没有与交易结束相关的赎回或费用,SPAC预计将为合并后的公司带来高达3.46亿美元的净收益。尽管AtlanticCoastal的资产负债表上有3.46亿美元资产,但部分资金也将通过4000万美元的PIPE筹集,由Atalaya、巴斯夫、Apeiron和投资者Christian

Angermayer提供支持。

△Essentium联合创始人兼首席执行官Blake Teipel。图片由Essentium提供。

整体来说,本次SPAC可能仍需获得股东批准,但两家公司董事会已一致批准该交易。并且根据AtlanticCoastal首席执行官Shahraab Ahmad的说法,Essentium的HSE技术的可持续性优势能使其成为理想的合作伙伴,实现生态目标。

SPAC上市的趋势再度兴起

在过去的18个月中,一大批3D打印公司通过SPAC方式上市,筹集了大量资金。在Essentium之前,Fast Radius是其中最新宣布上市的一家,此前它公布了在2021年7月通过9.95亿美元SPAC上市的计划(详情请参考:又一家公司上市!Fast Radius将与ECP合并上市纳斯达克,估值10亿美元)。

△FastRadius

Xometry最近也决定上市,但选择了传统IPO的方式(详情请参考:3D打印制造互联网平台XOMETRY上市募资2.52亿美元,股价飙升1倍)。尽管没有SPAC的支持,该公司仍然能够从交易中筹集3.02亿美元,比最初的预期高出近5000万美元。

△全球制造市场Xometry在纳斯达克首次公开募股 (IPO)。

当然,也有公司选择不“随大流”,按部就班地发展。3D打印机制造商Formlabs表示,在2021年5月筹集了1.5亿美元之后,它正在避免从SPAC上市趋势中获利。据报道,该公司的首席执行官Max Lobovsky当时表示,公司“足够大和足够成熟”上市,但会“花时间”确保在上市之前做到最佳状态。

(责任编辑:admin)

最新内容

热点内容

NASA与ICON联手推进太空3D

NASA与ICON联手推进太空3D 第八届医院3D打印论坛:个

第八届医院3D打印论坛:个 3D打印巨头Stratasys收购

3D打印巨头Stratasys收购 Nature子刊:3D打印技术助

Nature子刊:3D打印技术助 全球两大3D扫描仪巨头合并

全球两大3D扫描仪巨头合并 美国交通部长称,FAA正借

美国交通部长称,FAA正借 美国空军2860万美

美国空军2860万美 美国军工企业强强

美国军工企业强强 美国斥资450万美

美国斥资450万美 GoEngineer通过收

GoEngineer通过收 3D食品打印:烹

3D食品打印:烹 卡内基梅隆研究人

卡内基梅隆研究人