3D打印行业史上最大合并,透视Stratasys与Desktop Metal合并带来的风险

近日,Stratasys与Desktop Metal计划以约18亿美元(127亿人民币)的股票对股票交易完成合并,Stratasys股东持有合并后公司约59%的股份,Desktop Metal股东将持有约41%的股份。11名董事会成员中5名将来自Stratasys,5名来自Desktop Metal。双方预计合并带来的成本协同效应在2025年实现约5000万美元的开支节约,从而提升毛利率水平,并预计EBITDA的利润率将在10%至12%之间。

那么合并中有哪些风险?本期的言商论道话题将洞悉极速合并下带来的文化与管理、品牌定位挑战,Stratasys与Desktop Metal合并的风险。

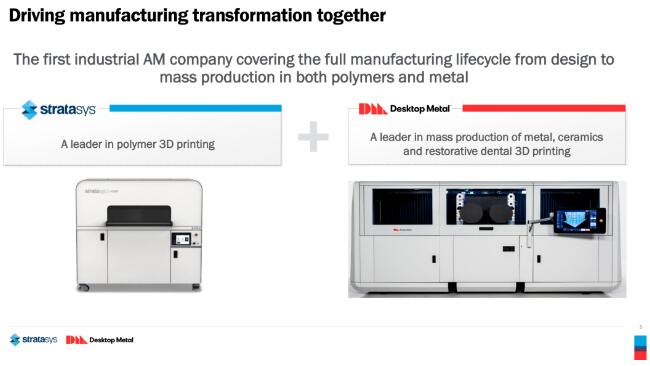

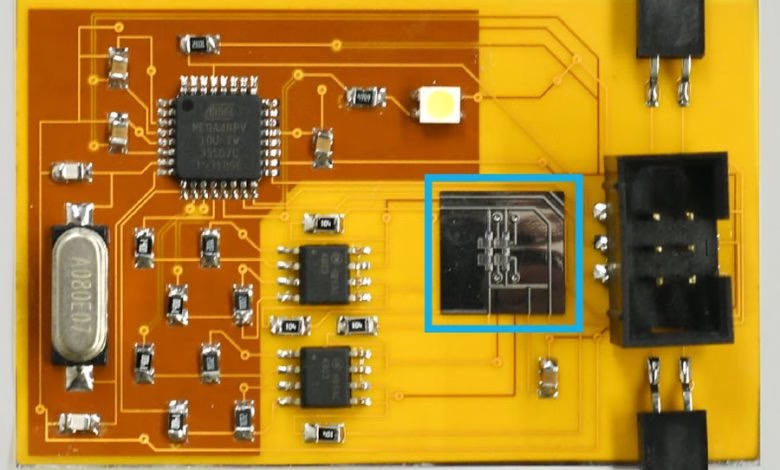

涵盖非金属与金属的从设计到大批量生产的解决方案组合

涵盖非金属与金属的从设计到大批量生产的解决方案组合

© Stratasys, Desktop Metal

根据《小米创业思考》,公司的核心业务和核心方向、核心目标一定是一元的,不存在二元甚至多元的可能。无论是创业极端的“单点切入”还是业务扩张,都是围绕一元核心展开飞轮的不同阶段而已。容易实现的增长未必是高质量的增长,可能是资源的不合理消耗;成交金额增加未必是公司体质增强了,也可能是虚胖。

根据3D科学谷,Stratasys与Desktop Metal均各自在短期内兼并了其他企业,Desktop Metal仅仅在2021年就一口气完成了多项收购,包括2021年4月16日完成了对EnvisionTec的收购,2021年5月7日对Adaptive3D的收购,2021年6月10日对 Beacon Bio的收购,2021年6月24日对Aerosint的收购,2021年7月30日对牙科诊所Dental Arts Labs的收购,2021年9月7日对意大利液压公司A.I.D.R.O的收购,2021年9月9日对Meta Additive的收购,2021年10月14日对Brewer Dental的收购,2021年10月29日对May Dental的收购,2021年11月12日,对Exone的收购。

含有不断收购的因素,在过去的几年中,Desktop Metal的收入激增,2022年报告的总收入为2.09亿美元,其中1630万美元是通过与Shapeways合作产生的,2021年收购的Exone和EnvisionTec在其收入增长中发挥了重要作用,近2020年Exone就创造了5930万美元的收入。不过Desktop Metal最大的挑战仍然是其现金流,尽管收入增长客观,但Desktop Metal的运营费用在2022年达到了近2.5亿美元。

Stratasys自身在过去的三年内收入稳步增长,2022年,该公司的收入达到6.515亿美元,比2021年的6.072亿美元同比增长7.3%,2021年的收入比2020年的5.208亿美元增长了16.6%。2022年Stratasys进行了重大收购,包括以4300万欧元收购COVESTRO 增材制造材料业务,以及收购软件公司RIVEN,此外还宣布了其子公司Makerbot与Ultimaker合并。

如何在文化上融合这些企业?在自身还未在企业文化上融合其他被兼并企业的情况下而合并,这是否对合并带来了更大的企业文化融合方面的挑战?

此前,Desktop Metal在收购过程中所提供的股票大多附加了4年工作期的限制,但目前已尽临近4年工作期的限制,此次合并是否进一步通过新的工作期限制以避免关键员工的大量流失?如果存在此约束条件,那么带有刚性特点的规避员工流失方式是否为未来在约束条件到期后因企业文化冲突造成的流失埋下隐患?

企业的合并最大的风险来自于文化的冲突,而能够成功度过合并带来的文化冲突风险的企业无非要么是双方的企业文化基本吻合,合并相对水到渠成;要么是“东风压倒西风”,一方足够强势,可以消融另一方的“锐角”,从而在中长期走向融合之路。但目前来看,管理上,合并后11名董事会成员中5名将来自Stratasys,5名来自Desktop Metal。Stratasys与Desktop Metal的合并,并不具备以上两个特点。

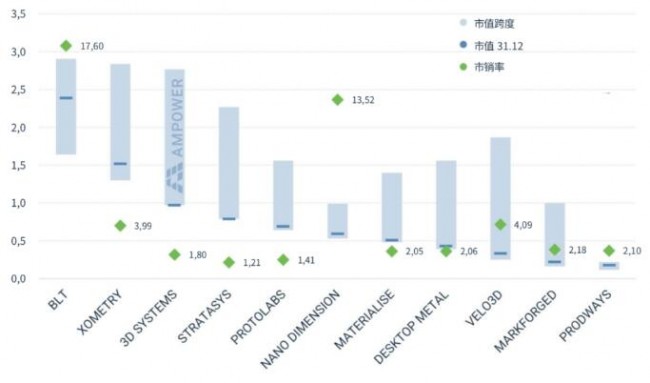

3D打印主要上市企业市值跨度及市销率情况(2022.12.31)

3D打印主要上市企业市值跨度及市销率情况(2022.12.31)

© AMPower《Investors’ View 2023》

尤其是考虑到合并以股票交易来完成,而根据AMPower的Investors’ View 2023报告,2022年12月31日Stratasys的市销率约为1.21,而Desktop Metal约为2.06。截止到发稿日(2023年6月4日),Desktop Metal目前市值为6.53亿美元,市销率为3.1;Stratasys目前总市值为11.09亿,市销率为1.74。如何平衡市销率带来的股价差异,而建立相对公平基础上的股票交易,这本身就存在极大挑战,并为双方未来的管理在沟通心态上带来巨大的挑战。

基于增材思维的先进设计与智能制造, 与新一代人工智能技术深度融合,形成高吞吐量、高产品质量控制能力、高产品复杂性的新一代智能制造技术,进而成为第四次工业革命的核心技术引擎。获得过通用电气、宝马、福特以及Google等投资的3D打印界独角兽企业Desktop Metal一度在通往高通量3D打印产业化的道路上吸引业界注意力。此前推出的设备、材料、应用的飞轮组合是Desktop Metal所倡导的增长思路的核心:高通量3D打印机吞吐量、集成的交钥匙解决方案(硬件、软件、后处理)、广泛的产品组合和材料库、全球化的销售体系是Desktop Metal倾力打造的竞争实力。

涵盖非金属与金属的从设计到大批量生产的解决方案组合

涵盖非金属与金属的从设计到大批量生产的解决方案组合

© Stratasys, Desktop Metal

合并后,双方的产品线覆盖航空航天、汽车、消费品、医疗保健和牙科等垂直领域。Stratasys作为聚合物3D打印领域的领导者,Desktop Metal以在金属、砂型、陶瓷、齿科、木材的3D打印解决方案与Stratasys形成了互补。

那么合并后的品牌定位是什么?核心竞争力是什么?通常,在企业的核心实力与护城河建立在高度的聚焦,不断的贴近市场,与用户交流,形成正向反馈以快速的进一步不断提升产品的技术水平,而合并后的产品解决方案是否“战线”过长?

根据Stratasys与Desktop Metal的预计,合并后的实体将转向高增长垂直领域,涵盖广泛的产品组合,其中一半以上的收入将来自最终用途零件制造和大规模生产。

那么是否最终用途零件制造将成为新的合并公司的主营业务?而市场将如何定义和看待一家提供设备、材料、软件解决方案,而业务一半以上收入为最终用途零件制造的企业?

品牌的生命力往往建立在强大的专注能力上,建立在克制贪婪,聚焦的能力上。3D科学谷认为一个品牌能够获得其用户的共鸣,否则很难生存下去,品牌需有“情”有“调”,品牌的“情”在于企业的价值主张,品牌的“调”在于企业的核心实力。品牌的影响力并非依靠大而全就可以建立,而需要建立在由内向外而生的价值坚守,在此基础上,以尽量少的产品满足用户需求,在这方面苹果与特斯拉是典型代表。

Stratasys与Desktop Metal的合并,品牌定位将是一个巨大的挑战。

最后,预祝合并成功克服风险,为3D打印行业的生态圈前行之路打开更大的上升空间。

(责任编辑:admin)

NASA与ICON联手推进太空3D

NASA与ICON联手推进太空3D 第八届医院3D打印论坛:个

第八届医院3D打印论坛:个 3D打印巨头Stratasys收购

3D打印巨头Stratasys收购 Nature子刊:3D打印技术助

Nature子刊:3D打印技术助 全球两大3D扫描仪巨头合并

全球两大3D扫描仪巨头合并 美国交通部长称,FAA正借

美国交通部长称,FAA正借 美国空军2860万美

美国空军2860万美 美国军工企业强强

美国军工企业强强 美国斥资450万美

美国斥资450万美 GoEngineer通过收

GoEngineer通过收 3D食品打印:烹

3D食品打印:烹 卡内基梅隆研究人

卡内基梅隆研究人